パパ活の収入、確定申告は本当に必要?バレる理由から税金額、会社に隠す方法まで徹底解説!

「パパ活は現金のやり取りだし、税金はかからないでしょ」

「パパから貰ったお金は確定申告不要だよね」

以上のような認識をもっているパパ活女子も多いはずです。実は、パパ活で得た現金やアクセサリーなどのプレゼントには税金がかかる可能性が高く、確定申告が必要になるケースも珍しくありません。

仮に無申告が発覚すると追徴課税されることも考えられます。

この記事では、パパ活の収入と確定申告についてお伝えします。無申告がバレる理由や税金額も解説するので、パパ活している方、パパ活しようとしている方はぜひじっくり読んでみてください。

目次

パパ活の収入は確定申告が必要なの?

パパ活の収入額または所得額が一定額を超えると確定申告が必要になります。

パパ活の確定申告は所得税または贈与税に分かれます。

「収入額での申告」が必要になるか「所得額での申告」が必要になるかは状況によって異なるので注意してください。対象となる税金も異なってくるので、こちらで詳しく解説していきます。

パパ活の収入または所得が一定額を超えると確定申告が必要

| 状況 | 確定申告が必要になるケース |

| 給与所得者(会社員・アルバイトなど)の場合 | パパ活による雑所得が年間20万円を超える |

| パパ活を専業としている(他に所得がない)場合 | 所得が年間48万円を超える |

アルバイトや会社員など給与所得のある人がパパ活をしている場合は、パパ活で得た収入(お手当)が年間で20万円を超えると税金(所得税)が発生するので確定申告をしなければなりません。

一方で、パパ活を本業としておこなっている方は、所得額が年間で48万円を超えた場合に確定申告をする必要が出てきます。なお、所得とは「収入-経費」で計算します。したがって、お手当額が年間で48万円以上あったとしても、必ずしも税金が発生するわけではありません。

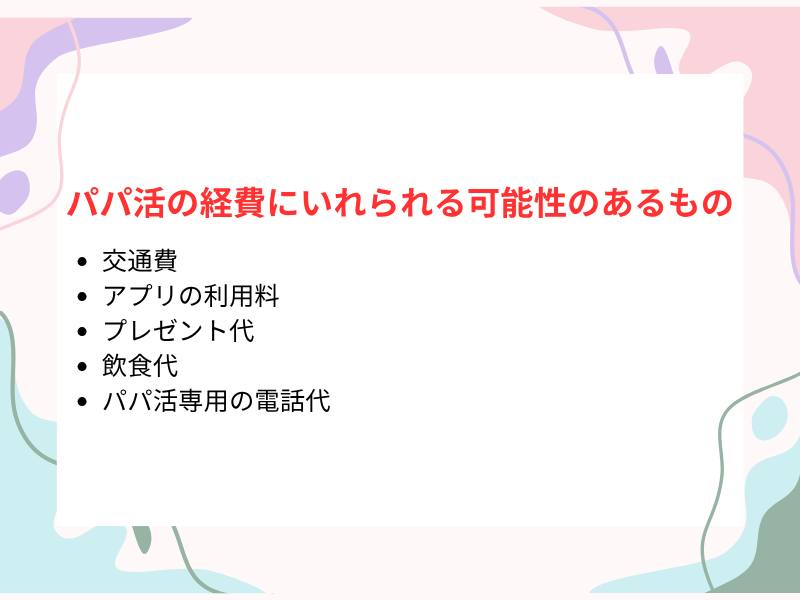

パパ活で経費に入れられるものには以下のものがあります。

パパ活に直接関連し、そのためにのみ使用されると明確に説明できる場合は経費計上ができます。

ただし、状況によっては経費として認められない場合もあります。プライベートでも使用する化粧品や衣服、アクセサリーなどの購入費用は経費に入れられないのでご注意ください。

アクセサリーやバッグなどのプレゼントも課税対象

パパからプレゼントされたアクセサリーやバッグなどのプレゼントも課税対象です。数十万円や100万円を超えるようなプレゼントを何度もされると税金が高額になる恐れもあります。

年間110万円を超えない範囲であれば贈与税はかからないため、その範囲で調整を検討するのも一つの方法です。

所得税がかかるケースと贈与税がかかるケースがある

パパ活には所得税が発生するケースと贈与税が発生するケースがあります。パパ活で得た金銭が所得税(雑所得または一時所得)として課税されるか、贈与税として課税されるかは、その実態によって判断が分かれます。

| 所得税の対象となる可能性が高いケース | 対価性がある場合(例:デート1回あたり〇万円、月に〇回など、役務提供の対価として明確な金額が定められている場合) |

| 贈与税の対象となる可能性が高いケース | 好意によるもので、明確な対価性がない場合(例:特定の日のお祝いとして高額なプレゼントをもらった、毎月決まった日に定額のお小遣いをもらっているが、具体的な活動内容とは連動していない場合) |

好意でパパから毎月一定額のお小遣いをもらっている場合は、贈与税として確定申告している方が多いようです。一方で、パパときちんと契約して「デート1回あたり◯万円」「月に3回デートして〇〇万円」などと決まっている場合は、所得税の対象としている方が多いようです。

ちなみに、ひとつの収入に対し、所得税と贈与税の両方の確定申告をおこなう必要はありません。両方の申告をおこなうと二重課税となってしまい、払う必要のない税金を納めることになるのでご注意ください。

未申告だといずれ税務署にバレる可能性あり

「パパ活は確定申告が不要」と勘違いしていたり、「バレない」と確信犯的に申告しなかったりする方もいます。しかし、さまざまな経路から未申告はバレます。

税務署は、あらゆる調査で未申告者をあぶり出します。バレないと思っていると痛い目を見るので、一定額以上の収入または所得がある方は必ず確定申告をしてください。

パパ活の税金ってどれくらい?

パパ活で収入を得たら確定申告をしなければなりません。そこで気になってくるのが、「どのくらいの税金がかかってくるのか」という部分。

ここでは、所得税として申告する場合の税金額と贈与税として申告する場合の税金額について解説していきます。

所得税として申告する場合の税金額

所得税として申告する場合の税金額は、以下の式で計算できます。

| 課税所得金額×税率-控除額 |

課税所得金額は「収入-経費」で計算できます。かりに、パパ活の収入が年間で300万円あり、経費が50万円の場合の課税所得額は250万円です。

所得税の税率は以下のとおりです。

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円から194万9,000円 | 5% | 0円 |

| 195万円から329万9,000円 | 10% | 9万7,500円 |

| 330万円から694万9,000円 | 20% | 42万7,500円 |

| 695万円から899万9,000円 | 23% | 63万6,000円 |

| 900万円から1,799万9,000円 | 33% | 153万6,000円 |

参考:国税庁 令和6年4月1日現在法令より

パパ活の所得額が250万円の場合は所得税率が10%であり控除額は9万7,500円なので、以下の計算式になります。

| 250万×10%-9万7,500円 |

計算結果は15万2,500円となります。

贈与税として申告する場合の税金額

贈与税として申告する場合の税金額は、以下の式で計算できます。

| (贈与額-基礎控除)×税率-控除額 |

贈与税には基礎控除110万円があるので、パパ活で得た収入に110万円をマイナスします。そのうえで以下の税率をかけさらに控除額をマイナスすると贈与税額となります。

| 基礎控除110万円をマイナスしたあとの課税価格 | 税率 | 控除額 |

| 200万円以下 | 10% | なし |

| 200万円超300万円以下 | 15% | 10万円 |

| 300万円超400万円以下 | 20% | 25万円 |

| 400万円超600万円以下 | 30% | 65万円 |

| 600万円超1,000万円以下 | 40% | 125万円 |

| 1,000万円超1,500万円以下 | 45% | 175万円 |

参考:国税庁 令和6年4月1日現在法令より

贈与額が650万円であった場合は、以下の式で贈与税が計算できます。

| (650万円-110万円)×30%-65万円 |

計算結果は97万円です。

所得税と贈与税では、税率も控除額も異なります。パパ活の収入が同じ金額であったとしても、所得税の対象となるか贈与税の対象になるかで税金額が大きく変わってくることは理解しておきましょう。

パパ活しているのに確定申告しなかったらどうなる?

パパ活の税金額を知り、確定申告に後ろ向きになる方もいるかも知れません。現在進行系で無申告状態の方もいます。

しかし、パパ活で収入を得ているのに確定申告しなければ大きなペナルティを受ける可能性もあります!

ここでは、パパ活しているのに確定申告していなかった場合のリスクについて詳しく解説していきます。

税務調査によって無申告が発覚する

パパ活で得たお手当の確定申告をしていないと、いずれ財務調査によって無申告が発覚する恐れがあります。

パパ活は個人間のやり取りであり無申告でもバレないと思われるかもしれませんが、税務署も甘くはありません。さまざまな方面から調査をいれ、無申告を見つけ出します。

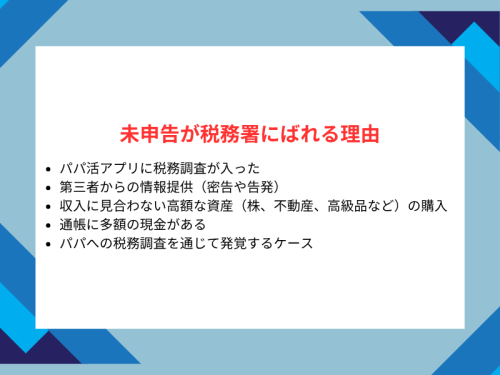

無申告が税務署にばれる主な経路は以下のとおりです。

| パパ活アプリに税務調査が入った 第三者からの情報提供(密告や告発) 収入に見合わない高額な資産(株、不動産、高級品など)の購入 通帳に多額の現金がある パパへの税務調査を通じて発覚するケース |

よくあるのが、アプリなどを介して収入を得ているケースです。ギャラ飲み系のパパ活をおこなっている方の中には、アプリを通してお手当を得ていることもあります。アプリの運営会社に定期的な税務調査が入ることもあります。誰にどのくらいの報酬を支払ったのかもバレてしまうので、かりに対象者が無申告であればバレてしまいます。

友人や知り合いなどにパパ活のことを話している場合は、税務署に密告される恐れも。とくに稼いでいる方は妬まれてしまい、悪意から税務署に情報提供されることも考えられます。

年収が300万円しかないのに数千万円の不増産や高級品などの購入をしているケースや通帳に多額の現金がある場合も税務調査が入る可能性があります。収入に見合わない高額なブランド品を購入した履歴がある場合は、無申告を疑われ調査が入ることも。ちなみに、通帳に1億円以上の預金がある場合は調査対象になる可能性が出てくるようです。

パパに対する税務調査により、特定のパパ活相手に対し高額のお手当を支払っていることが発覚した場合も調査が入る可能性があります。

他に、クレジットカードの使用履歴やSNSの投稿などから無申告がバレるケースも。なお、税務署は本人の許可無くクレジットカードの使用履歴を確認できます。

パパ活の報酬をPayPayなどの電子決済サービスで受け取る方も増えてきました。「電子決済サービスなら無申告でもバレない」といった風説も広まっていますが、バレる可能性はあります。PayPayは公的機関から情報開示要請を受けた場合は、情報を提供する用意があるとしているからです。

「PayPayでは、プライバシーポリシーに基づき、お客様の個人情報およびプライバシーを厳格に保護、管理しております。

そのため、原則として、お客様の同意なく情報を開示することはありません。

ただし、捜査機関からの情報開示要請に対し、関係法令および社内の厳格な基準に基づいて、必要性および相当性があると認められる場合にのみ、必要最小限の情報を提供する場合があります。

引用:PayPay

追徴課税される

無申告が税務署にバレると、追徴課税の対象となります。

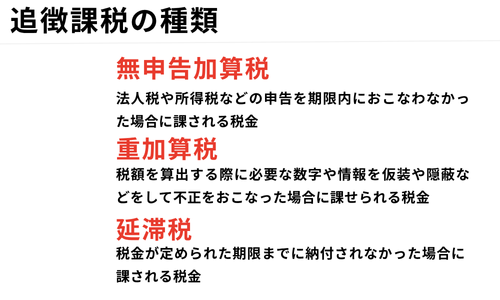

追徴課税には、以下の3種類があります。

無申告加算税は期限内に申告しなかった場合に課されるものです。パパ活の収入に対し確定申告の必要があるのに申告しなかった場合も対象となります。納税額が50万円までの場合は納付額の15%、50万円超300万円以下は20%であり、300万円超は30%が税率となります。なお、税務調査前に自ら申告した場合は税率が5%に軽減されるので、無申告に気づいた方は早急に対処しましょう。

重加算税は申告が必要と知りながらしなかった場合など、一定の悪質性があると判断される場合に課される税金です。過少申告の場合は35%、無申告の場合は40%と非常に高い税率が設定されます。

延滞税は確定申告したものの期日までに税金を支払わなかった場合に加算される税金です。令和3年1月1日以後の延滞税の税率は、「年7.3%」と「延滞税特例基準割合+1%」のいずれか低い割合となります。延滞税の計算方法はこちらの国税庁ページに記載されているのでご確認ください。

会社に副業(パパ活)がバレる

正社員として働いている方がパパ活をすると就業規則による「副業の禁止」に違反する可能性があります。口頭もしくは書面で注意を受ける「戒告・けん責」、さらには「減給」「停職」「降格」などで済むこともあれば、最悪の場合、「解雇」される恐れも…。

副業が発覚する理由には、住民税の変動や特別徴収税額決定通知書があります。無申告が発覚し結果として住民税が変化することで、会社に「副収入があるのでは?」と疑われて副業がバレるケースも少なくありません。

特別徴収税額決定通知書については以下の項目で解説します。

【補足】会社にバレずに副業(パパ活)する方法

住民税額が増えたり、特別徴収税額決定通知書の事業所得や雑所得のところに*(アスタリスクマーク)がついたりすることで会社に副業(パパ活)が発覚します。ただし、特別徴収税額決定通知書は会社の人が中身を確認できないケースもあるので、それほど心配はありません。

会社にバレずにパパ活をしたいのであれば、住民税が無関係な贈与税として確定申告する方法があります。住民税は変化せず特別徴収税額決定通知書にも変更はないので、安心して本業を続けられます。

所得税として確定申告したい場合には、確定申告表の第二表にある「自分で納付」というところにチェックを入れてください。そうするとパパ活における住民税の通知は自宅に送ってもらえるので、会社に副業がバレることはありません。

パパ活の確定申告の手順

パパ活でも確定申告は必要ですが、どのようにしたらよいかわからない方も多いはずです。

ここでは、パパ活の確定申告の手順を解説します。

STEP1収入および支出を確認し計算する

パパ活における収入と支出に関わる情報を集め計算していきます。支出に関しては領収書やレシートがあるので、それらを集めて額を計算してください(所得税として申告するケース)。

特に問題となりやすいのが、パパ活のお手当やプレゼントなどに係る金額の計算です。パパから貰ったものに関する資料は手元には残りません。そこで重要になってくるのが記録です。

| 手書きの家計簿 家計簿アプリ カレンダーアプリ メモ書き |

以上のような手段で、「いつ」「いくら」発生したのか記録しておきましょう。記録をもとに、パパから得た金銭などの額を計算してください。

なお、バッグやアクセサリーなどのプレゼントの金額は物品を受け取った時点での市場価値が関わってきます。したがって、お店などで同じ商品がいくらで取引されているのか調べておきましょう。

STEP2必要書類を確保する

確定申告時には、収入を証明する書類および経費に関わる支出に関する書類が必要になります。

収入に関しては、前述したように記録を残したものでかまいません。パパ活の性質上、パパからの領収書発行は一般的ではないため、ご自身で記録を詳細に残すことが重要です。

支出に関しては美容院のレシートや交通費の領収書、パパへのプレゼントを購入したときの領収書やレシートを捨てずに保管しておきましょう。

STEP3申告する

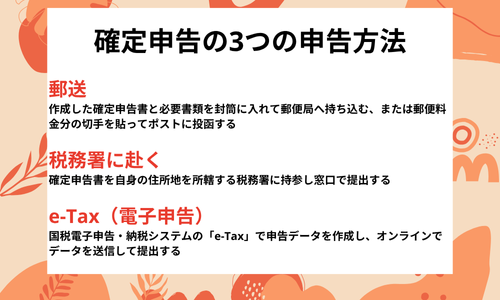

確定申告の準備が整ったら実際に申告していきます。申告方法には、郵送・税務署に赴く・e-Tax(電子申告)の3つがあります。

近年推奨されているのが、オンラインで申告するe-Tax(電子申告)です。

e-Taxには税務署に行かずに自宅で申告でき、生命保険料控除証明書や地震保険料控除証明書などの添付書類の記載内容を入力および送信すれば提出や提示が不要といった嬉しいメリットもあります。

e-Taxを利用する際は、e-Taxのサイトの利用者登録が必要になります。利用者登録したら各種書類のデータをアップロードし、画面の指示に従って情報を入力していくだけです。

【補足】税理士に相談するのもおすすめ

パパ活の確定申告は経費の範囲がわかりづらく、所得税なのか贈与税なのかの判断も簡単ではありません。パパ活で初めての確定申告の場合は、混乱して手がつかないといったことも考えられます。

とくに複数のパパからお手当を貰っていると、税金の計算は複雑になり申告手続きも煩雑になります。ついつい手を抜いて、のちのち税務調査がきて困るといったことも考えられます。

そこでおすすめしたいのが、税金の専門家である税理士への相談です。税理士であれば金銭の受け取り方や、それが対価性のあるものか、あるいは純粋な贈与であるかといった内容を正確に伝えることで、ご自身の状況に応じた適切な確定申告のアドバイスを得られます。

無料相談に対応している税理士事務所もあるので、パパ活の確定申告に不安がある方は相談してみてはいかがでしょうか。

パパ活で収入を得たら正しく確定申告しよう(まとめ)

パパ活は所得税または贈与税の確定申告の対象となります。給与所得がある方は年間20万円以上の収入、パパ活を本業としている方は年間48万円以上の所得がある場合は申告しなければなりません。

未申告に対するリスクも解説しました。

重い追徴課税や会社に副業がバレるなどして痛い目に遭う可能性もあります。

リスクを避けるためにも、パパ活で収入を得たら確定申告を正しくおこないましょう。確定申告に不安がある方は、税金の専門家である税理士に相談してサポートしてもらうのもおすすめですよ。